Vos versements sont défiscalisés

Galya Retraite Individuelle

Pourquoi miser sur notre Plan d’Epargne Retraite Individuel (PERIN) ?

Santé

Prévoyance

Épargne Retraite

Chef d'entreprise

Conventions collectives

International

Emprunteur

Galya Dépendance

La solution permettant à vos salariés de conserver une indépendance financière en cas de perte d’autonomie

Galya Prévoyance Dirigeant

Un maintien de revenus assuré pour tous les indépendants et chefs d’entreprises/dirigeants TNS

Galya Prévoyance Entreprise

Une protection sociale complète contre les aléas de la vie pour vos salariés et leurs proches

Galya Epargne Salariale

Le PERCOL, un complément de retraite pour vos salariés !

Galya Indemnités de Fin de Carrière

Le versement des Indemnités de Fin de Carrière (IFC) représente un coût à prévoir afin de ne pas affaiblir votre trésorerie, surtout en cas de départs successifs ou imprévus. Nous vous proposons notre solution Galya IFC pour externaliser la gestion de ces versements.

Galya Retraite Individuelle

Pourquoi miser sur notre Plan d’Epargne Retraite Individuel (PERIN) ?

Galya Retraite Performance

Récompensez vos salariés avec un "booster" de retraite à prestations définies, le nouvel Article 39 !

Galya Retraite Supplémentaire

Proposez un complément de retraite à vos salariés !

Galya Prévoyance Dirigeant

Un maintien de revenus assuré pour tous les indépendants et chefs d’entreprises/dirigeants TNS

Galya Retraite Individuelle

Pourquoi miser sur notre Plan d’Epargne Retraite Individuel (PERIN) ?

Galya Santé Essentiel

La mutuelle qui assure une protection adaptée aux indépendants (hors professions agricoles)

CCN Boucherie Charcuterie

Une offre santé pour votre entreprise jusque 100 salariés (IDCC 992)

CCN Boulangerie Pâtisserie artisanale

La solution santé pour votre entreprise, jusque 100 salariés (IDCC 843)

CCN Bâtiment

La solution santé et prévoyance dédiée pour votre entreprise, jusqu’à 100 salariés (IDCC 2420)

CCN Cabinets médicaux

Une solution prévoyance dédiée pour votre entreprise, jusqu’à 100 salariés (IDCC 1147)

CCN Coiffure et professions connexes

Une solution santé et prévoyance dédiée, jusqu’à 100 salariés (IDCC 2596)

CCN Commerce de détail non Alimentaire

Une solution santé et prévoyance pour votre entreprise, jusqu’à 100 salariés (IDCC 1517)

CCN Commerce de Gros

Une solution prévoyance pour votre entreprise jusqu’à 100 salariés (IDCC 573)

CCN Experts comptables

Une solution prévoyance pour votre entreprise, jusqu’à 100 salariés (IDCC 787)

CCN Fleuristes

Une solution santé et prévoyance pour votre entreprise, jusqu’à 100 salariés (IDCC 1978)

CCN Habillement

Une solution santé et prévoyance pour votre entreprise, jusqu’à 100 salariés (IDCC 1483)

CCN Hôtels, cafés, restaurants (HCR)

Une solution santé et prévoyance pour votre entreprise, jusqu’à 100 salariés (IDCC 1979)

CCN Immobilier

Une solution santé et prévoyance pour votre entreprise, jusqu’à 100 salariés (IDCC 1527)

CCN Industrie Agroalimentaire

Une solution santé pour votre entreprise, jusqu’à 200 salariés (IDCC 3109, 112, 1396, 1513, 1586, 1930...)

CCN Métallurgie

Une solution santé et prévoyance pour votre entreprise, jusqu’à 100 salariés (IDCC 650)

CCN Métallurgie Isère Hautes-Alpes

Une solution santé et prévoyance pour votre entreprise, jusqu’à 100 salariés (IDCC 2221)

CCN Optique et Lunetterie

La solution prévoyance dédiée à votre entreprise, jusqu’à 100 salariés (IDCC 1431)

CCN Papeterie, fournitures de bureau, bureautique et informatique

Une solution prévoyance dédiée pour votre entreprise, jusqu’à 100 salariés (IDCC 1539)

CCN Paysage

Une solution santé et prévoyance dédiée à votre entreprise, jusqu’à 100 salarié (IDCC 7018)

CCN Plasturgie

Une solution prévoyance dédiée à votre entreprise, jusqu’à 100 salariés (IDCC 292)

CCN Prestataires de services

Une solution santé et prévoyance dédiée à votre entreprise, jusqu’à 50 salariés (IDCC 2098)

CCN Prévention et sécurité

Une solution prévoyance dédiée à votre entreprise, jusqu’à 100 salariés (IDCC 1351)

CCN Restauration rapide

Une solution santé et prévoyance dédiée à votre entreprise, jusqu’à 100 salariés (IDCC 1501)

CCN Services de l'automobile

Une solution santé dédiée à votre entreprise, jusqu'à 100 salariés (IDCC 1090)

CCN Sport

Une solution santé et prévoyance dédiée à votre entreprise, jusqu’à 100 salariés (IDCC 2511)

CCN Syntec

Une solution santé et prévoyance pour votre entreprise, jusqu'à 100 salariés (IDCC 1486)

CCN Transport routier de déménagement

Une offre santé dédiée à votre activité jusqu'à 50 salariés (IDCC 0016)

CCN Transport routier de marchandises

Une solution santé dédiée à votre activité, jusqu'à 50 salariés (IDCC 0016)

CCN Transport routier de voyageurs

Une offre santé dédiée à votre entreprise jusqu'à 50 salariés (IDCC 0016)

CCN Transport sanitaire

Une offre santé pour votre entreprise, jusqu’à 50 salariés (IDCC 0016).

CCN télécommunication

Une solution prévoyance dédiée à votre entreprise, jusqu’à 100 salariés (IDCC 2148)

Les + de Galya Retraite Individuelle

Votre épargne est déblocable pour l’achat de la résidence principale

Une gestion financière responsable assurée par nos experts financiers

Pourquoi choisir le PER individuel ?

Si vous ne comptez que sur la retraite financée par la Sécurité sociale et celle de l’Agirc-Arrco pour avoir une retraite confortable, vous allez être déçus. On estime qu’un cadre qui partira à la retraite en 2050 touchera seulement 42,7 % du montant de son dernier salaire ! Alors misez sur notre solution Galya Retraite Individuelle pour vous construire une épargne retraite dès maintenant.

Tout le monde peut souscrire un PER Individuel ?

Oui, tout le monde et c’est la spécificité de ce Plan d’Epargne Retraite lancé par la loi Pacte en 2020. Que vous soyez salarié (avec ou sans contrats retraite souscrits par votre entreprise), chefs d'entreprise, travailleurs non salariés (TNS), professions libérales, sans activité ou demandeurs d'emploi, vous pouvez souscrire ce contrat qui vous permettra de compléter la pension que vous percevrez à la retraite !

Quel est le meilleur moment pour épargner ?

Aujourd'hui ! A 20, 30 ou 40 ans, plus vous commencerez tôt, plus votre épargne sera importante et vous assurera un complément de revenu non négligeable à la retraite. Même si l’échéance vous paraît lointaine et que vous n’avez pas les "moyens" de faire de gros versements, versez peu et au rythme que vous souhaitez. Tout est bon à prendre pour constituer cette épargne !

Comment fonctionne le PER Individuel ?

Il se nourrit de vos versements personnels ! Ces versements dits « volontaires » sont défiscalisables et ce jusqu’à 10% de vos revenus professionnels imposables. Vous versez, vous payez moins d’impôts et vous vous assurez une meilleure retraite : c'est un combo gagnant !

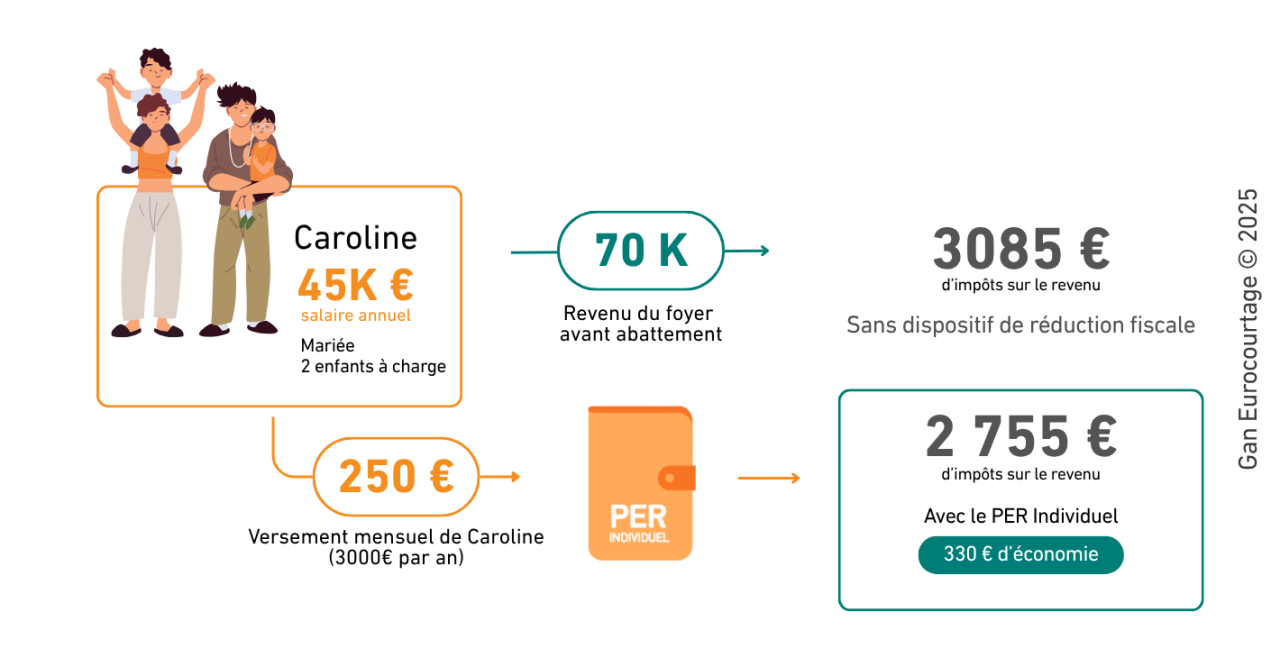

Prenons un exemple : Caroline, salariée, 42 ans, mariée avec 2 enfants à charge. Avec son mari, ils déclarent 70 000 € par an. Elle a souscrit un PER à titre individuel (PERIN). Sans dispositif de réduction fiscale, le couple doit payer 3 774 €* d’impôts sur le revenu. Caroline choisit de verser 250 € par mois sur son PER (soit 3 000 € par an). Le montant de leur impôt passe à 3 444 €, soit une économie de 330 €.

Sortie en rente ou capital, c’est vous qui décidez !

A la retraite, vous récupérez votre épargne sous la forme d’une rente avec un revenu mensuel à vie ou en capital versé en une ou plusieurs fois.

Ne vous souciez pas de la gestion financière !

On s’occupe de tout. Une cellule d’experts financiers se charge d’investir votre épargne pour obtenir le meilleur rendement possible à court et long terme. C’est ce qu’on appelle la gestion « pilotée ».

Un questionnaire vous sera adressé pour définir votre niveau de « risque » c’est-à-dire la part d’investissement de votre épargne entre le fonds en euros et les actions.

Donnez du sens à votre épargne avec la gestion pilotée responsable

Avec la gestion pilotée, l’épargne est investie en majorité dans des fonds durables qui sélectionnent des entreprises alliant recherche de performance et responsabilité sociale et environnementale.

Le label ISR permet de distinguer les fonds d’investissement mettant en œuvre une méthodologie d’investissement socialement responsable (ISR) qui respecte des critères environnementaux, sociaux et de gouvernance (ESG).

Ecoutez notre podcast sur la gestion pilotée !

Comment réduire vos impôts avec un Plan d'Epargne Retraite ?

Frais du contrat

Frais sur versement : 4,50% maximum

Frais de gestion euros : 0,60% maximum

Frais de gestion pilotée ou gestion libre : 1% maximum

En savoir plus sur les frais du contrat

Zoom sur les atouts de Galya Retraite Individuelle

Galya Retraite individuelle vous propose plusieurs garanties

Notre solution inclut, comme le veut la réglementation, la garantie contre-assurance-décès qui prévoit le versement du capital constitué par l’assuré qui vient de décéder, à son/ses bénéficiaire(s) désigné(s).

Nous vous proposons de souscrire, en option, aux garanties suivantes :

« Décès majorée » qui s’active en cas de décès de l’assuré avant son départ à la retraite avec le versement au(x) bénéficiaire(s) d’un capital égal à 100% de l’épargne déjà constituée, majorée des versements réguliers projetés entre la date du décès de l’assuré et ses 67 ans (avec un minimum de 3 années de cotisations).

« Table de mortalité » qui est mise en place lorsque l'assuré décide de débloquer son contrat Galya Retraite Individuelle à sa retraite, sous forme de rente. Avec cette garantie, le montant de la rente est calculé sur la table de mortalité (qui établit une espérance de vie à l’instant T) en vigueur à l'adhésion du contrat, et non sur celle qui sera en vigueur au départ en retraite. L’espérance de vie étant de plus en plus importante, la nouvelle table de mortalité pourrait en effet minorer le montant de sa rente.

« Décès plancher » qui prévoit qu’en cas de décès de l’assuré avant le départ à la retraite, son/ses bénéficiaire(s) désigné(s) récupère(nt) le capital constitué à date, sans les moins-values qui auraient pu affecter cette somme d’argent.

« Exonération » elle est réservée aux Travailleurs Nos Salariés et les assurent qu’en cas d’arrêt de travail de plus de 90 jours consécutifs, le montant de leur versement régulier est pris entièrement en charge par l’assureur.

Avec Galya Retraite individuelle vous maîtrisez la gestion financière !

Si vous choisissez la gestion libre nous vous proposons une cinquantaine de fonds financiers d’investissement dont ceux de : Groupama Asset Management, Rotschild AM, JP Morgan, Pictet, Blackrock, Carmignac Gestion et Lazard Frères. Une sélection de fonds labellisés ISR (Investissement Socialement Responsable) est disponible au sein du contrat. Vous pouvez ainsi donner du sens à votre épargne avec la possibilité d’investir dans des entreprises soucieuses de leur impact environnemental et social.

Concernant les options, peu importe le mode de gestion que vous avez choisi, libre ou piloté par nos experts financiers, vous pourrez choisir d'activer le « Lissage des versements ». Si vous souhaitez verser une grosse somme d’argent, une prime par exemple, vous pourrez lisser votre effort d’épargne et éviter que celle-ci ne subisse une perte si les marchés sont baissiers à la date de son versement. Dans la gestion libre vous pouvez aussi opter gratuitement pour :

La «sécurisation des plus- values » : si les plus-values atteignent un seuil que nous fixons, celles-ci sont investies sur ce qu’on appelle le fonds en euros, pour les sécuriser et qu’elles ne subissent pas les « à-coups » du marché.

La « limitation des moins-values » : quand les moins-values dépassent un seuil fixé au préalable, le capital et les éventuels gains sur le(s) support(s) choisi(s) sont investis et sécurisés sur le fonds en euros.

Le « canal de performance » qui consiste à combiner la sécurisation des plus-values et la limitation les moins-values.

Publications Epargne Retraite

Epargne retraite : c'est à 30 ans que ça se joue !

Complétez vos futures pensions !

Financez votre retraite avec vos congés et RTT, c’est possible !

Vous n’avez pas pris tous vos CP et RTT cette année ? Bonne nouvelle : ces jours non utilisés ne sont pas perdus. Vous pouvez les transformer en épargne pour financer votre retraite, ou même pour préparer un projet immobilier. On vous explique comment ça fonctionne.